Je za námi rok 2022, který byl z pohledu hypotečního businessu velmi turbulentní, a to zejména jeho první polovina.

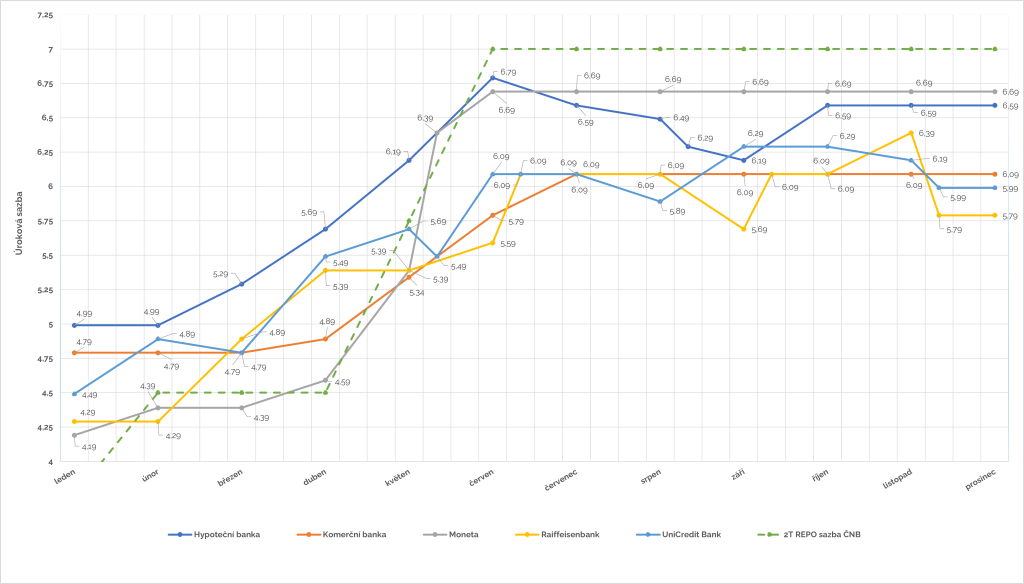

Z důvodu rychle rostoucí inflace směrem ke dvoucifernému číslu a potřebě snížit množství peněz v ekonomice reagovala Česká národní banka zvyšováním základní úrokové sazby (2T repo sazba). Ta se v průběhu několika málo měsíců dostala v červnu až na hodnotu 7 %. Historicky obdobné sazby jsme mohli zaznamenat naposledy na jaře roku 1999. Na zvyšování základní sazby ČNB reagovaly komerční banky zvyšováním úrokových sazeb hypotečních úvěrů. Některé banky téměř obratem, jiné vyčkávaly, jak se k tomu postaví „konkurence“. A tak jsme byli mnohdy svědky situací, kdy se úrokové sazby hypotečních úvěrů měnily tak rychle, že pokud si klient nezarezervoval či nezagarantoval sazbu včas, nemusela být už další den platná.

Vývoj úrokových sazeb v roce 2022 u jednotlivych bank, v porovnání s 2T repo sazbou ČNB.

K boji o sazbu se přidalo i přitvrzení v hodnocení bonity klienta. Česká národní banka na základě získaných zákonných pravomocí s účinností od 1. dubna 2022 nastavila povinné hranice příjmových ukazatelů DSTI a DTI, které byly do té doby vydávány pouze jako doporučení pro poskytování úvěrů na bydlení. Došlo také k rozdělení věkové hranice a pro žadatele o úvěr mladší 36 let jsou ukazatele DSTI, DTI a LTV „mírnější“.

- Ukazatel DSTI (poměr mezi celkovou výší měsíčních splátek všech úvěrů a čistým měsíčním příjmem žadatele):

- 50 % pro žadatele mladší 36 let, v ostatních případech 45%

- Ukazatel DTI (celkový objem všech úvěrových závazků vůči čistému ročnímu příjmu žadatele):

- 9,5 pro žadatele mladší 36 let, v ostatních případech 8,5

- LTV (Loan To Value – poměr výše úvěru a hodnoty zastavované nemovitosti):

- 90 % pro žadatele mladší 36 let, v ostatních případech 80%

Česká národní banka sice umožňuje výše uvedené parametry v malé míře překročit, ale banky mohou uplatnit výjimku z těchto ukazatelů maximálně do 5 % celkového objemu hypotečních úvěrů, které poskytly v předchozím kalendářním čtvrtletí. Což vzhledem k prudkému poklesu poskytnutých úvěrů je dle mého názoru zanedbatelná položka.

Oproti roku 2021, ve kterém převládalo v účelech úvěru refinancování a koupě nemovitostí, řešila většina našich klientů v loňském roce primárně rekonstrukce a financování ekologických prvků a technologií. Větší pozornost se tak přesunula k úvěrům ze stavebního spoření a spotřebitelským úvěrům. Výrazný nárůst jsme ovšem zaznamenali i v úvěrech na rekonstrukci či revitalizaci bytových domů a Společenství vlastníků jednotek (SVJ). Má to své opodstatnění, protože díky programu Nová zelená úsporám mohou o dotaci požádat nejen majitelé rodinných domů, ale i vlastníci bytových domů či společenství vlastníků. A právě financování eko prvků a rekonstrukcí, ať už ve skupině retailových klientů, tak u právnických subjektů, bylo jedním z důležitých témat pro naše produktové vzdělávání. Speciálně pak pro tradiční holver dny s úvěry, kdy se naši poradci v krátkém čase a na jednom místě dozví spoustu zajímavých tipů a novinek od našich poskytovatelů.

A jaký bude letošní rok? Máme před sebou naději na lepší zítřky? Naději na snižování úrokových sazeb a opětovné oživení hypotečního a realitního trhu? Snad ano. Ale možná, že si na dobré úrokové sazby a na větší počet obchodů ještě nějaký ten měsíc počkáme. Nicméně dle předběžných výsledků a ekonomických zpráv bychom měli být co se týče inflace již za vrcholem a prognózy hovoří o postupném uvolnění v druhé polovině letošního roku. O sazbách pod 2 % si zřejmě můžeme nechat na dlouhou dobu jen zdát, ale hlavu vzhůru! Věřím, že se trh postupně oživí a vrátíme se k „normálním“ a řekla bych zdravým úrokovým sazbám.